-

2015聊城两会

2015年聊城两会特别报道

-

柴静自费调查雾霾 环保部长:值

2015年2月28日,前央视知名调查记者柴静带来了最新作品...

降息后大行存款定价差异化 上市银行仅一家上浮到顶

来源:每经网-每日经济新闻 作者: 2015-03-02 09:22:00

3月1日央行降息后,商业银行在存款利率定价上更加分化,这在上市银行中体现较为明显。以光大银行为例,其一年期以下产品利率上浮15%,1年期存款利率上浮20%,两年期上浮10%,三年期未上浮,各个期限的上浮比例均不同。

3月1日央行降息后,商业银行在存款利率定价上更加分化,这在上市银行中体现较为明显。《每日经济新闻》记者统计A股上市银行昨日(3月1日)公布的存款执行利率发现,除了个别银行存款利率实现最高上浮30%,绝大多数银行并未用到存款利率最高可上浮30%的额度限制。

同时,银行与银行间存款利率差异化定价趋势更为明显,同一家银行不同期限存款利率上浮的幅度也大不相同。

大行现不同定价

中国人民银行决定,自2015年3月1日起下调金融机构人民币贷款和存款基准利率。金融机构一年期贷款基准利率下调0.25个百分点至5.35%;一年期存款基准利率下调0.25个百分点至2.5%,同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.2倍调整为1.3倍。

与上一次降息相比,此次上市银行存款利率全部上浮到顶的更少。上次降息后,在上市银行和城商行中,平安银行、宁波银行、南京银行存款利率全部上浮到顶,而此次降息后只有南京银行一家所有期限产品利率一浮到顶。《每日经济新闻》记者统计A股上市银行的数据后发现,绝大部分商业银行一年期存款利率最高上浮20%。其中,北京银行、宁波银行、兴业银行,光大银行、平安银行、中信银行、浦发银行一年期存款利率均上浮20%;华夏银行一年期存款利率上浮12%;民生银行一年期存款利率上浮21%;招商银行一年期存款利率上浮10%。

除南京银行外,A股上市银行的其他期限存款利率,也均未实现最高上浮幅度。

此外,工行、建行、中行、农行和交行五大行也均对其存贷款利率做了相应调整。官网显示,五大行均未用到最新的30%存款利率上浮限制的额度,最高上浮幅度仅19%。其中,工行的三个月定期存款利率上浮11.9%,半年期定期存款利率上浮10.8%,一年期上浮10%,两年期上浮4.8%,三年期未上调。农行、中行、交行的上述各档期存款利率上调幅度与工行一致。

建行则独树一帜,其三个月定期存款利率上浮了19%,半年期上浮17%,一年期上浮16%,两年期上浮4.8%。

差异化定价更明显

此次降息后,银行存款利率差异化定价更为明显,除了各银行之间的产品定价上浮幅度不同外,同一家银行自身不同期限利率上浮的幅度也不尽相同。

以光大银行为例,其一年期以下产品利率上浮15%,1年期存款利率上浮20%,两年期上浮10%,三年期未上浮,各个期限的上浮比例均不同。

民生银行同样如此,其活期利率上浮10%,三个月定期存款利率上浮23%,半年期存款利率上浮23.9%,一年期存款利率上浮21%,两年期存款利率上浮19%,三年期存款利率上浮17%。

招商银行活期未上浮,3个月存款利率上浮11.9%,6个月存款利率上浮10.7%,一年期存款利率上浮10%,两年期存款利率上浮4.8%,三年期存款利率未上浮。从统计的数据来看,银行存款利率能够达到央行基准利率1.3倍的只有南京银行一家银行,差异化定价却愈发明显。

中央财经大学教授郭田勇向《每日经济新闻》记者表示,降息其实同时也是利率市场化推进的重要部分,利率完全市场化的环境下,从监管部门到行业研究人员,都希望利率呈现差异化,如果说央行规定利率最高上浮1.3倍,银行都上浮1.3倍,这也并不是监管部门希望看到的,每个银行都要根据自己经营情况制定不同的价格水平。下一步,随着央行利率上浮幅度越来越大,也应当有越来越少的参与银行完全按照银行这个额度一浮到顶。“此次央行降息,可以认为是对称性降息,但是由于上浮空间增大,存款又变成可上浮到1.3倍,如果上浮到1.3倍,对于银行来讲,央行降息就是非对称降息,上浮到顶利差肯定在收窄。”郭田勇说。

但值得注意的是,以上数据仅为降息首日各上市银行官网公布的数据。而从上次降息后的情况看,部分银行在一段时间后将存款定价权限下放到各地分行,出现了同一银行在不同地区差异化定价的局面。此外,上次降息过后,也有银行总行多次灵活调整利率,如光大银行。

责任编辑:李士兵

更多新闻

- 降息后大行存款定价差异化 上市银行仅一家上浮到顶

- 2月十大经济热词发布 "春节抢红包"居首

- 中国经济一年间:保障之网越织越密

- 降息拉开防通缩序幕

- 中国平安与中国进出口银行签署战略合作协议

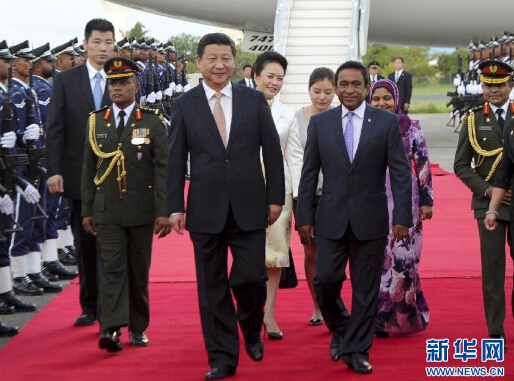

热点图片

大众网版权与免责声明

1、大众网所有内容的版权均属于作者或页面内声明的版权人。未经大众网的书面许可,任何其他个人或组织均不得以任何形式将大众网的各项资源转载、复制、编辑或发布使用于其他任何场合;不得把其中任何形式的资讯散发给其他方,不可把这些信息在其他的服务器或文档中作镜像复制或保存;不得修改或再使用大众网的任何资源。若有意转载本站信息资料,必需取得大众网书面授权。

2、已经本网授权使用作品的,应在授权范围内使用,并注明"来源:大众网"。违反上述声明者,本网将追究其相关法律责任。

3、凡本网注明"来源:XXX(非大众网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。

4、如因作品内容、版权和其它问题需要同本网联系的,请30日内进行。